Aplikasi keuangan terbaik untuk tracking pengeluaran bulanan menjadi solusi tepat bagi Anda yang ingin mengelola keuangan pribadi secara efektif. Mengelola keuangan seringkali terasa rumit, namun dengan aplikasi yang tepat, prosesnya bisa menjadi lebih mudah dan menyenangkan. Artikel ini akan membahas beberapa aplikasi populer, fitur penting yang perlu diperhatikan, serta tips memilih aplikasi yang sesuai dengan kebutuhan Anda.

Dari sekian banyak pilihan aplikasi di pasaran, memilih yang tepat dapat membantu Anda melacak pengeluaran, menganalisis pola konsumsi, dan mencapai tujuan keuangan Anda. Dengan pemahaman yang baik, Anda dapat mengoptimalkan penggunaan aplikasi dan menikmati manfaatnya dalam mengelola keuangan pribadi dengan lebih bijak.

Aplikasi Keuangan Populer untuk Lacak Pengeluaran Bulanan

Mengontrol keuangan pribadi adalah langkah penting menuju stabilitas finansial. Aplikasi pelacak pengeluaran kini menjadi solusi praktis dan efisien untuk memantau arus kas bulanan. Dengan beragam fitur yang ditawarkan, aplikasi ini membantu Anda memahami pola pengeluaran, mengidentifikasi area yang perlu dihemat, dan mencapai tujuan keuangan Anda. Berikut ini beberapa aplikasi populer yang dapat membantu Anda dalam melacak pengeluaran bulanan.

Lima Aplikasi Keuangan Terpopuler di Indonesia

Berbagai aplikasi keuangan hadir di pasaran, menawarkan fitur yang beragam untuk membantu pengelolaan keuangan pribadi. Berikut lima aplikasi populer di Indonesia yang dikenal efektif untuk melacak pengeluaran bulanan:

- Money Manager

- Wallet

- Dana

- Jago

- Bareksa

Perbandingan Fitur Utama Lima Aplikasi Keuangan

Tabel berikut membandingkan fitur utama kelima aplikasi tersebut, mempertimbangkan kemudahan penggunaan, fitur pelaporan, dan integrasi dengan rekening bank. Perlu diingat bahwa fitur dan ketersediaan dapat berubah seiring waktu, sehingga disarankan untuk memeriksa langsung di aplikasi masing-masing.

| Aplikasi | Kemudahan Penggunaan | Fitur Pelaporan | Integrasi Rekening Bank |

|---|---|---|---|

| Money Manager | Mudah, antarmuka intuitif | Grafik dan laporan ringkas | Terbatas, umumnya manual input |

| Wallet | Sedang, memerlukan sedikit waktu adaptasi | Laporan detail, dapat diunduh | Tersedia, integrasi otomatis dengan beberapa bank |

| Dana | Mudah, fokus pada transaksi digital | Laporan transaksi digital | Integrasi otomatis dengan rekening Dana |

| Jago | Sedang, fitur canggih membutuhkan pemahaman | Laporan detail, segmentasi pengeluaran | Integrasi otomatis dengan beberapa bank |

| Bareksa | Sedang, lebih fokus pada investasi | Laporan investasi dan transaksi | Integrasi dengan rekening sekuritas |

Kelebihan dan Kekurangan Masing-Masing Aplikasi

Setiap aplikasi memiliki kelebihan dan kekurangan yang perlu dipertimbangkan berdasarkan kebutuhan dan preferensi pengguna.

- Money Manager: Kelebihannya adalah antarmuka yang sederhana dan mudah dipahami. Kekurangannya adalah integrasi rekening bank yang terbatas.

- Wallet: Kelebihannya adalah fitur pelaporan yang detail dan integrasi rekening bank yang baik. Kekurangannya adalah kurva pembelajaran yang sedikit lebih tinggi.

- Dana: Kelebihannya adalah kemudahan penggunaan dan integrasi dengan ekosistem Dana. Kekurangannya adalah fitur pelacakan pengeluaran yang lebih terbatas dibandingkan aplikasi lain.

- Jago: Kelebihannya adalah fitur-fitur canggih untuk pengelolaan keuangan. Kekurangannya adalah kurva pembelajaran yang cukup tinggi dan mungkin kurang cocok untuk pengguna pemula.

- Bareksa: Kelebihannya adalah integrasi yang baik dengan platform investasi. Kekurangannya adalah kurang fokus pada pelacakan pengeluaran sehari-hari.

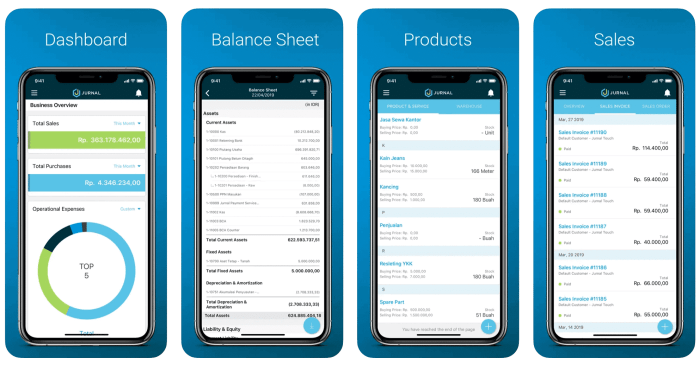

Ilustrasi Antarmuka Aplikasi Saat Mencatat Pengeluaran, Aplikasi keuangan terbaik untuk tracking pengeluaran bulanan

Sebagai contoh, bayangkan aplikasi Money Manager. Saat membuka aplikasi, Anda akan melihat dashboard utama yang menampilkan ringkasan pengeluaran dan pemasukan Anda dalam bentuk grafik batang yang sederhana. Untuk mencatat pengeluaran, Anda cukup menekan tombol “Tambah Transaksi”, kemudian memilih kategori pengeluaran (misalnya, “Makanan”, “Transportasi”, “Hiburan”), memasukkan jumlah pengeluaran, dan menambahkan catatan singkat (opsional). Setelah disimpan, data tersebut akan otomatis tercatat dalam grafik dan laporan yang tersedia. Antarmuka umumnya didominasi warna-warna netral dan tampilan yang bersih, memudahkan pengguna untuk melihat gambaran besar keuangan mereka.

Sementara itu, aplikasi Wallet mungkin menampilkan dashboard yang lebih kompleks, dengan berbagai grafik dan widget yang menampilkan informasi lebih detail. Proses pencatatan pengeluaran mungkin sedikit lebih rumit, namun menawarkan fleksibilitas dalam mengelompokkan pengeluaran berdasarkan kategori yang lebih spesifik dan penambahan tag. Secara visual, antarmuka Wallet mungkin lebih berwarna dan dinamis.

Untuk pemaparan dalam tema berbeda seperti cara mengatasi masalah overheating pada laptop gaming, silakan mengakses cara mengatasi masalah overheating pada laptop gaming yang tersedia.

Harga dan Model Berlangganan

Sebagian besar aplikasi yang disebutkan di atas menawarkan versi gratis dengan fitur dasar. Namun, beberapa mungkin menawarkan versi berbayar atau langganan premium dengan fitur tambahan seperti laporan yang lebih detail, integrasi dengan lebih banyak rekening bank, atau fitur otomatisasi yang lebih canggih. Detail harga dan fitur yang ditawarkan dalam versi berbayar bervariasi antar aplikasi dan dapat dilihat di masing-masing aplikasi.

Fitur Penting Aplikasi Pelacak Pengeluaran

Memilih aplikasi pelacak pengeluaran yang tepat sangat krusial untuk mengelola keuangan pribadi secara efektif. Aplikasi yang baik akan memiliki fitur-fitur penting yang memudahkan pengguna dalam mencatat, menganalisis, dan mengontrol pengeluaran bulanan. Berikut beberapa fitur yang perlu Anda perhatikan.

Lima Fitur Penting Aplikasi Pelacak Pengeluaran

Keberhasilan dalam melacak pengeluaran sangat bergantung pada fitur-fitur yang ditawarkan aplikasi. Lima fitur berikut ini terbukti efektif dalam membantu pengguna mencapai tujuan pengelolaan keuangan mereka.

- Pencatatan Transaksi Otomatis: Fitur ini menghubungkan aplikasi dengan rekening bank atau kartu kredit Anda, secara otomatis mencatat transaksi yang terjadi. Ini menghemat waktu dan mengurangi kemungkinan kesalahan manual. Contohnya, aplikasi akan secara otomatis mencatat pembelian kopi di cafe yang tercatat di kartu kredit Anda.

- Pengategorian Otomatis dan Manual: Aplikasi yang baik memungkinkan pengategorian transaksi secara otomatis berdasarkan merchant atau deskripsi transaksi, namun juga menyediakan opsi penyesuaian manual. Ini memungkinkan analisis pengeluaran yang lebih detail dan akurat. Misalnya, aplikasi dapat mengkategorikan transaksi “Toko Buku X” ke kategori “Buku & Pendidikan”, namun Anda bisa mengeditnya menjadi “Hiburan” jika pembelian tersebut bukan untuk keperluan pendidikan.

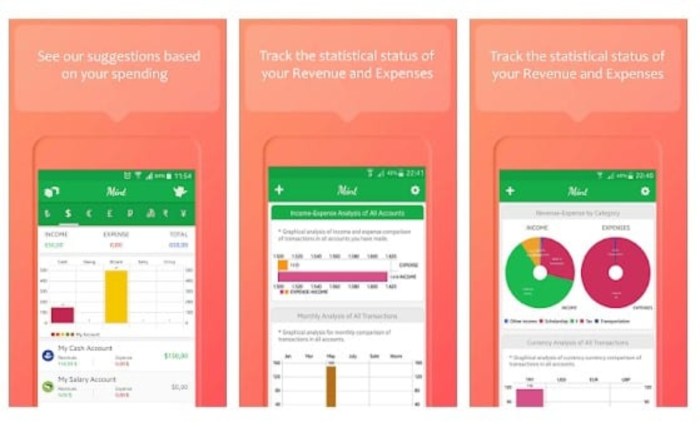

- Visualisasi Data (Grafik dan Chart): Presentasi data dalam bentuk visual seperti grafik batang, pie chart, atau grafik garis memudahkan pemahaman pola pengeluaran. Dengan mudah Anda bisa melihat persentase pengeluaran untuk setiap kategori, atau tren pengeluaran dari waktu ke waktu. Contohnya, grafik batang dapat menunjukkan pengeluaran terbesar Anda adalah untuk makanan dan minuman.

- Pengingat Tagihan: Fitur ini mengirimkan notifikasi kepada pengguna mengenai tagihan yang akan jatuh tempo, membantu menghindari keterlambatan pembayaran dan biaya penalti. Pengguna dapat mengatur pengingat untuk tagihan rutin seperti listrik, air, internet, dan cicilan. Misalnya, aplikasi akan mengirimkan pengingat tiga hari sebelum tagihan listrik jatuh tempo.

- Budgeting dan Perencanaan Keuangan: Fitur ini memungkinkan pengguna untuk menetapkan anggaran bulanan untuk setiap kategori pengeluaran dan melacak kemajuannya. Aplikasi akan memberikan peringatan jika pengeluaran melebihi anggaran yang telah ditetapkan. Contohnya, jika Anda menetapkan anggaran Rp 1.000.000 untuk makanan, aplikasi akan memberitahu Anda ketika pengeluaran untuk makanan sudah mencapai Rp 800.000.

Dampak Positif Penggunaan Fitur-Fitur Tersebut

Penggunaan fitur-fitur seperti pencatatan otomatis, pengategorian yang terstruktur, visualisasi data yang jelas, pengingat tagihan yang tepat waktu, dan perencanaan anggaran yang terintegrasi akan memberikan dampak signifikan terhadap pengelolaan keuangan pribadi. Anda akan memiliki pemahaman yang lebih baik tentang pengeluaran Anda, memungkinkan pengambilan keputusan keuangan yang lebih bijak dan terhindar dari utang yang tidak perlu.

Contoh Penggunaan Fitur Pengingat Tagihan

Bayangkan Anda memiliki tagihan kartu kredit yang jatuh tempo setiap tanggal 10 setiap bulannya. Dengan fitur pengingat tagihan, Anda dapat mengatur aplikasi untuk mengirimkan notifikasi kepada Anda, misalnya, pada tanggal 7. Ini memberi Anda waktu yang cukup untuk memastikan dana tersedia untuk pembayaran, sehingga menghindari denda keterlambatan pembayaran dan menjaga skor kredit Anda tetap baik.

Tips Memilih Aplikasi yang Tepat

Memilih aplikasi pelacak pengeluaran yang tepat sangat penting untuk mencapai tujuan keuangan Anda. Aplikasi yang salah bisa membuat proses tracking menjadi rumit dan malah membuat Anda frustasi. Oleh karena itu, pertimbangkan beberapa faktor kunci sebelum memutuskan aplikasi mana yang paling sesuai dengan kebutuhan Anda.

Panduan ini akan membantu Anda memilih aplikasi yang tepat, baik Anda pengguna pemula, menengah, atau ahli dalam manajemen keuangan. Dengan memilih aplikasi yang sesuai, Anda dapat melacak pengeluaran dengan efektif dan mencapai tujuan keuangan Anda dengan lebih mudah.

Pertanyaan Penting Sebelum Memilih Aplikasi

Sebelum memutuskan aplikasi pelacak pengeluaran, beberapa pertanyaan penting perlu dipertimbangkan. Jawaban atas pertanyaan-pertanyaan ini akan membantu Anda menentukan fitur-fitur yang paling krusial bagi Anda.

- Seberapa sering saya perlu mengakses dan memperbarui data pengeluaran saya? (harian, mingguan, bulanan)

- Apakah saya membutuhkan fitur sinkronisasi antar perangkat (smartphone, komputer)?

- Apakah saya membutuhkan fitur pelaporan dan visualisasi data yang detail?

- Apakah saya membutuhkan integrasi dengan rekening bank atau kartu kredit saya?

- Berapa banyak kategori pengeluaran yang ingin saya lacak?

- Apakah saya membutuhkan fitur pengingat tagihan atau budgeting?

- Seberapa penting keamanan data dan privasi bagi saya?

- Apakah saya bersedia membayar untuk fitur premium atau berlangganan aplikasi?

Kriteria Pemilihan Aplikasi Berdasarkan Tingkat Kebutuhan Pengguna

Tingkat kebutuhan pengguna akan memengaruhi pilihan aplikasi yang tepat. Berikut kriteria pemilihan aplikasi berdasarkan tingkat keahlian pengguna:

- Pengguna Pemula: Membutuhkan aplikasi yang sederhana, mudah digunakan, dan memiliki antarmuka yang intuitif. Fitur-fitur dasar seperti pencatatan pengeluaran dan kategori sudah cukup. Contoh: Aplikasi dengan fitur input manual sederhana dan kategori pengeluaran umum.

- Pengguna Menengah: Membutuhkan aplikasi dengan fitur yang lebih lengkap, seperti budgeting, visualisasi data, dan beberapa fitur otomatisasi. Integrasi dengan rekening bank bisa menjadi nilai tambah. Contoh: Aplikasi dengan fitur pembuatan budget, grafik pengeluaran, dan kategori pengeluaran yang dapat dikustomisasi.

- Pengguna Ahli: Membutuhkan aplikasi dengan fitur yang sangat komprehensif, termasuk analisis data yang mendalam, otomatisasi yang tinggi, dan integrasi dengan berbagai platform keuangan. Keamanan dan privasi data menjadi prioritas utama. Contoh: Aplikasi dengan fitur analisis pengeluaran detail, prediksi keuangan, dan integrasi dengan berbagai platform keuangan dengan enkripsi data yang kuat.

Tabel Perbandingan Aplikasi

Tabel berikut merangkum kriteria pemilihan aplikasi dan memberikan beberapa contoh aplikasi yang sesuai (perlu dicatat bahwa contoh aplikasi ini bersifat umum dan ketersediaan fitur bisa berubah):

| Kriteria | Aplikasi Sederhana (Pemula) | Aplikasi Menengah | Aplikasi Lanjutan (Ahli) |

|---|---|---|---|

| Kemudahan Penggunaan | Sangat Mudah | Mudah | Sedang |

| Fitur Utama | Pencatatan pengeluaran manual, kategori dasar | Budgeting, visualisasi data, beberapa kategori kustom | Analisis mendalam, otomatisasi, integrasi rekening bank |

| Contoh Aplikasi | Catatan Keuangan Sederhana (hipotesis) | Money Manager (hipotesis) | Personal Capital (hipotesis) |

Strategi Mengoptimalkan Penggunaan Aplikasi

Setelah memilih aplikasi, optimalkan penggunaannya dengan beberapa strategi berikut agar pelacakan pengeluaran lebih efektif:

- Konsistensi: Catat pengeluaran setiap hari atau setidaknya setiap minggu untuk mendapatkan data yang akurat dan up-to-date.

- Kategorisasi yang Tepat: Gunakan kategori pengeluaran yang detail dan konsisten untuk memudahkan analisis data.

- Review Berkala: Periksa laporan pengeluaran secara berkala (mingguan atau bulanan) untuk mengidentifikasi pola pengeluaran dan area yang perlu ditingkatkan.

- Manfaatkan Fitur Tambahan: Gunakan fitur budgeting, pengingat tagihan, dan fitur lainnya yang ditawarkan aplikasi untuk meningkatkan efektivitas pelacakan.

- Tetapkan Tujuan Keuangan: Gunakan data dari aplikasi untuk menetapkan tujuan keuangan dan memantau kemajuan Anda.

Integrasi dengan Rekening Bank dan Fitur Keamanan

Aplikasi pelacak pengeluaran yang efektif tak hanya mampu mencatat pengeluaran, tetapi juga menawarkan integrasi dengan rekening bank dan fitur keamanan yang mumpuni. Integrasi ini mempermudah proses pencatatan transaksi, sementara fitur keamanan melindungi data keuangan Anda dari akses yang tidak sah. Memilih aplikasi yang tepat berarti memilih kemudahan dan keamanan dalam mengelola keuangan pribadi.

Otomatisasi pencatatan transaksi melalui integrasi rekening bank menawarkan efisiensi yang signifikan. Anda tidak perlu lagi memasukkan setiap transaksi secara manual, mengurangi risiko kesalahan dan menghemat waktu berharga. Sistem ini biasanya bekerja dengan aman, menggunakan protokol keamanan yang terenkripsi untuk melindungi data transaksi Anda.

Integrasi Rekening Bank untuk Otomatisasi Pencatatan

Integrasi dengan rekening bank memungkinkan aplikasi untuk secara otomatis mengambil data transaksi dari rekening Anda. Data ini kemudian secara otomatis dikategorikan dan ditampilkan dalam dashboard aplikasi, memberikan gambaran yang komprehensif tentang arus kas Anda. Fitur ini sangat bermanfaat bagi mereka yang memiliki banyak transaksi setiap bulannya.

- Penghematan waktu dan tenaga karena tidak perlu input manual.

- Akurasi data yang lebih tinggi, meminimalisir kesalahan pencatatan.

- Gambaran yang lebih komprehensif tentang arus kas.

Aspek Keamanan Aplikasi Pelacak Pengeluaran

Keamanan data merupakan hal krusial saat memilih aplikasi pelacak pengeluaran. Pastikan aplikasi yang Anda pilih menggunakan enkripsi data yang kuat, seperti enkripsi ujung-ke-ujung (end-to-end encryption), untuk melindungi informasi keuangan Anda dari akses yang tidak sah. Periksa juga kebijakan privasi aplikasi untuk memastikan bagaimana data Anda dikumpulkan, digunakan, dan dilindungi.

- Enkripsi data: Aplikasi harus menggunakan enkripsi yang kuat untuk melindungi data Anda saat disimpan dan ditransmisikan.

- Otentikasi dua faktor (2FA): Fitur ini menambahkan lapisan keamanan ekstra dengan meminta kode verifikasi selain kata sandi.

- Protokol keamanan: Pastikan aplikasi mengikuti standar keamanan industri yang diakui.

- Kebijakan privasi yang transparan: Bacalah kebijakan privasi aplikasi dengan cermat untuk memahami bagaimana data Anda akan digunakan.

Tips Keamanan Data Pribadi saat Menggunakan Aplikasi Keuangan

Gunakan kata sandi yang kuat dan unik untuk setiap aplikasi keuangan. Aktifkan otentikasi dua faktor jika tersedia. Jangan pernah membagikan informasi login Anda kepada siapa pun. Periksa secara berkala aktivitas akun Anda untuk mendeteksi aktivitas yang mencurigakan. Unduh aplikasi hanya dari sumber resmi seperti Google Play Store atau Apple App Store.

Risiko Keamanan Menggunakan Aplikasi yang Tidak Terpercaya

Menggunakan aplikasi yang tidak terpercaya dapat berisiko tinggi terhadap kebocoran data pribadi dan keuangan. Aplikasi tersebut mungkin tidak memiliki enkripsi yang memadai, rentan terhadap serangan peretas, atau bahkan dapat digunakan untuk mencuri informasi Anda. Beberapa aplikasi bahkan mungkin dirancang untuk mencuri data Anda secara langsung.

Langkah Mengamankan Akun Aplikasi Pelacak Pengeluaran

- Gunakan kata sandi yang kuat dan unik, minimal 12 karakter, dengan kombinasi huruf besar, huruf kecil, angka, dan simbol.

- Aktifkan otentikasi dua faktor (2FA) untuk menambahkan lapisan keamanan ekstra.

- Jangan gunakan kembali kata sandi yang sama untuk aplikasi lain.

- Perbarui aplikasi secara berkala untuk mendapatkan patch keamanan terbaru.

- Waspadai email atau pesan mencurigakan yang meminta informasi login Anda.

- Laporkan segera aktivitas mencurigakan kepada pihak penyedia aplikasi.

Penutupan Akhir

Menggunakan aplikasi keuangan untuk melacak pengeluaran bulanan memberikan kontrol lebih besar terhadap keuangan pribadi. Dengan memilih aplikasi yang tepat dan memanfaatkan fitur-fiturnya secara maksimal, Anda dapat mencapai stabilitas keuangan dan mencapai tujuan finansial jangka panjang. Jadi, mulailah mencatat pengeluaran Anda hari ini dan rasakan manfaatnya!

Jawaban untuk Pertanyaan Umum: Aplikasi Keuangan Terbaik Untuk Tracking Pengeluaran Bulanan

Apakah aplikasi pelacak pengeluaran aman untuk digunakan?

Keamanan bergantung pada aplikasi yang dipilih. Pilih aplikasi ternama dengan reputasi baik dan sistem enkripsi data yang kuat.

Bagaimana jika saya lupa memasukkan transaksi?

Sebagian besar aplikasi memungkinkan penambahan transaksi secara manual, meskipun idealnya integrasi dengan rekening bank akan meminimalisir hal ini.

Apakah semua aplikasi pelacak pengeluaran berbayar?

Tidak, banyak aplikasi yang menawarkan versi gratis dengan fitur dasar, sementara fitur lanjutan biasanya berbayar.

Bagaimana cara memilih aplikasi yang cocok untuk saya?

Pertimbangkan kebutuhan Anda (pemula, menengah, ahli), fitur yang dibutuhkan, kemudahan penggunaan, dan integrasi dengan rekening bank.